整形のため、人生に一度ではないかという高額支払いをすることになり、色々と調べたりカード作ったりした結果、ブログ記事がめちゃくちゃ広がってしまいました…

まず、ここでは支払いの選び方でどうお得感が変わるかをお話しました。

クレジットカードをどう活用するかは、実体験ベースでこちらの記事に。

最後にここで、実際にクレジットカードを増やそう!と思った時のクレカのおすすめや、気をつけるべきポイントをまとめます。

■カードブランドの「合算限度額」に気をつけて!

新規でカードを作る前に、意外と見落としがちなポイント。それは、複数枚カードを持っていても、同じ系列なら「限度額は合算される」ことがある! ということ。

| カードブランド | 限度額の扱い | 備考 |

|---|---|---|

| 楽天カード | 合算(最も高いカードの限度) | 複数持ちでも上限100万なら100万まで |

| 三井住友系 | 合算(最も高いカードの限度) | Olive/NL/Amazonなども同一枠扱い |

| JCB・AMEX等 | 別枠あり | 契約によっては個別管理 |

この通り、三井住友カードNLやOlive、Amazonカードを増やしても、上限は合算=1枚分。複数持っていても「最も高いカードの1枚分の限度額」がその人の上限になります。楽天カードを2枚持っていても、限度額は100万円のままで200万円にはならないという点に注意。

特に三井住友系は名前も種類も多いため、つい「別物」と思ってしまいがちですが、枠は共通。私はこれで「複数作ったのに上限額が変わらない!?」と驚愕しました……ご覧ください。

こちらは私のVpass画面なんですが、新規カードを増やした結果、限度額は合算で変わらないままに、三井住友管轄のカードの枚数だけが3倍になりました。笑

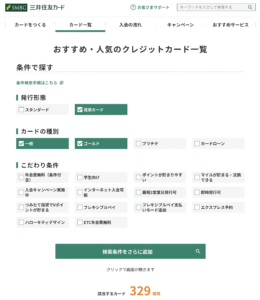

三井住友カードって、AmazonやANAカードをはじめとする提携だけで300種類以上もあるんです↓

そりゃね、適当に良さそうなカードを作ったらカブりますよね。笑 枠を増やすには、手持ちの系列「以外」で増やす必要があります。しっかりチェックしてから申し込みをしましょう。

複数枚申請の際は、信用情報に注意!

ここで一点注意。クレジットカード(ローンも)の申し込み自体はプラスでもマイナスでもないのですが、短期間に大量のカードを申し込み、「多重申し込み」は審査に悪影響を及ぼす可能性があるそうです。

申し込み自体はフラットな情報ですが、短期間に複数カードを申請する=金銭的に困窮しているのでは? とみなされる危険があるよう。つまり、複数申請によって自分の金融情報に悪影響が出てしまうということです。これが、「申し込みブラック」と言われる状態。

カードが問題なく発行されればそれで良いのですが、申込みブラック認定された場合、審査が通らないことが…! その場合は、上記の通り信用情報が損なわれてしまった状態。ポイントなどは諦めて現金決済しましょう。

一般的には、半年以内で3枚以上の申し込みは多重申込と見なされやすいとか。私はけっこうギリギリの橋をわたっていたようです…

半年間で信用情報はクリアされるので、半年過ぎるまでは別会社で新規追加などはせず静観を。返済が滞ったり、多重債務を抱えたりしていない限り、ちゃんとキレイな情報に戻ります。

ちなみに、もしご自身の信用情報が気になる場合は、有料になりますが、信用情報機関に情報開示請求を行えば確認可能です。クレジットカードの場合には、株式会社シー・アイ・シー(CIC)のサイトからまずはチェックしてみてください。オンラインやアプリにも対応しています。

これは支払いの滞納とかしてない限り、あんまり問題ないお話ですネ。

■増やすなら便利で安心なクレジットカードで

じゃあ何を選ぶのかという話なんですが、サブのカードは、1%前後のバックがあってそこそこ堅実、かつ年会費無料ならどれでもいいんじゃないかと思います。

以下、個人的に具体的オススメのクレカを私の実体験ベースで紹介していきますね。先に結論だけまとめると、

- オススメ1位:楽天カード

- オススメ2位:リクルートカード、またはAmazonプライムカード

- オススメ3位:Olive

- オススメ4位:三井住友カード

大まかな比較を表にするとこんな感じです。

| カード名 | 年会費(税込) | 基本還元率 | 主な追加特典・特徴 |

|---|---|---|---|

| 楽天カード | 永年無料 | 通常1%、1.0%〜3.0% | 楽天市場で最大+2%、楽天経済圏との連携で高還元、楽天ポイントが貯まりやすい |

| リクルートカード | 永年無料 | 常時1.2% | 高還元でシンプル、ポンパレモールなどでポイント利用可 |

| Amazon Primeカード | 永年無料(Prime会員限定) | 通常1%、1.5%〜2.0% | Amazonで2.0%、コンビニ1.5%、Amazonポイントで即時利用可能 |

| Olive(フレキシブルペイ) | 一般ランク 永年無料 ゴールド 5500円/年(条件クリアで以降永年無料) | 通常0.5%、0.5%〜5.0% | 三井住友銀行・SBI証券連携特典あり、コンビニ・マック等で最大5% |

| 三井住友カード(NL) | 永年無料 ゴールド 5500円/年(条件クリアで以降永年無料) | 通常0.5%、0.5%〜5.0% | セブン・ローソン・ファミマ・マックで最大5%、カード番号非表示でセキュリティ◎ |

基本1%バックでバック率は普通といえば普通ですが、条件付きでさらにアップ&汎用性が非常に高いということで、まずは楽天カードがオススメ。楽天経済圏はいまだ強い。

ただし、楽天カードはすでに持っている人が多そうなので、そこに足すなら高還元のリクルートカードかなと思います。次点でAmazonをわりと使うならアマプラカード。

次に考えるなら、Olive、三井住友かな…これは普段対象店舗(コンビニとか)で利用があったり、SBI証券や三井住友銀行ユーザーなら活きてくるけど、そうじゃないなら基本0.5%なので(条件付きでアップは可能)あってもなくても。ないよりは0.5%でも有る方がもちろん良いです。ただし、100万単位で見るとその枠内では実質1.5%還元になるので順位がちょっと変わります。

そこらへんの細かい話を次にまとめますね。

おすすめクレジットカード5選

以下、私のオススメの順に詳細です。年会費無料、そこそこの還元率、信頼性の3条件をベースに選んでいます。

高還元+広い使い道。楽天経済圏ならマストな1枚

- 年会費:無料

- 還元率:1.0%(楽天市場では最大3〜5%以上)

- 発行スピード:早い

- 対応:楽天Pay/Edy/Apple Pay

メリット:

楽天市場でSPU対象のためさらに高還元/楽天ポイントの使い道が幅広く、支払いにも充当可

デメリット:

通常還元率は改悪傾向(0.5%の場面も)/上限50万設定のカードもあるため事前確認が必須

申込みはお互いに楽天ポイント各1000ptが貰える、紹介コード経由のQRコードからどうぞ!↓

常時1.2%還元。癖がなく、2枚目にも好適

- 年会費:無料

- 還元率:1.2%(常時)

- 発行ブランド:VISA/Mastercard/JCB

- 対応:Ponta/dポイント連携

メリット:

基本高還元/電子マネーへのチャージでも還元あり(上限あり)/ローソンやじゃらん・ホットペッパー系の美容コンテンツでさらに高還元&使い勝手◎

デメリット:

Ponta・dポイント以外への変換がやや不便/JCBは電子マネーチャージ制限あり/入会特典等を狙うとJCB一択になるため一枚目には不向きか

Amazonユーザー特化の高還元カード

- 年会費:無料(Prime自体の会費は別途)

- 還元率:2.0%(Prime会員のAmazon使用時、他は1.0%)

- ブランド:Mastercard

メリット:

即時ポイント反映&自動適用/Amazon決済に超便利

デメリット:

Amazon以外の還元は1.0%と標準的/三井住友系との枠合算に注意

「クレカ+デビット+口座」の三位一体型。100万円修行向け

- 年会費:無料(ゴールドは条件付き無料)

- 還元率:通常0.5%/100万修行達成で実質1.5%

- 対応:Apple Pay/Google Pay/Vポイント

メリット:

1アプリで複数決済(デビット・クレカ・振替)に対応/条件達成でゴールド年会費永年無料/年間100万で1万円ポイントバックがあるので、100万分に限り1.5%還元になる

デメリット:

仕組みが複雑/銀行口座の開設が前提/通常還元はやや渋め

証券口座連携させる人以外、特に強く勧める理由はない。が、堅実さを求める人にはアリな選択肢。キャンペーンで初年度ゴールド無料などがあれば、施術代で100万修行(年会費が以降永年無料になるやつ)ができるので作り時。ゴールド一枚あると飛行機乗る時にラウンジ使えて便利ですしね。でもそうじゃないならこちらは初年度5500円かかっちゃうから微妙かも…。

SBI証券ユーザー向け。堅実・安心の1枚

- 年会費:無料〜(ゴールドあり)

- 還元率:通常0.5%(対象店舗1.0〜5%)

- 特徴:SBI証券と連携でVポイント高還元

メリット:

証券ユーザーならVポイント還元が◎/タッチ決済で+α/年間100万で1万円ポイントバックがあるので、100万分に限り1.5%還元になる

デメリット:

対象外の買い物では基本0.5%とやや渋め

Oliveとほぼ同条件なので、他がしっくりくるなら作る必要性はあまりない。が、200万以上使う予定がある方ならOlive&三井住友NLのW使いで200万分を実質1.5%還元にできるため、これを2枚持ちする意味はあります。

還元率と発行の速さからPayPayカードも検討はしましたが、私は見送りました。使用限度額が他に比べて低すぎることと、カード自体というよりサポート体制にやや不安があるのが理由です。

が、ペイペイ支払い可能な施術院も多いので、メインで使用している院が対応しているなら、こちらに入会する価値もあるかなと思います。少額決済中心&PayPayのヘビーユーザー向け。

唯一“PayPayと直結”するクレジットカード

- 年会費:無料

- 還元率:最大1.5%(PayPay利用時)/クレカ払いは1.0%

- ブランド:VISA/Mastercard/JCBから選択可

- 特徴:PayPay残高チャージ&決済に対応する唯一のクレカ

メリット:

・PayPay経由で高還元

・Yahoo!ショッピングやLOHACO利用でさらにポイント上乗せ(最大5%超)

・審査通過しやすく、発行も比較的スピーディー

デメリット:

・利用限度額が低く、高額決済には不向き

・増枠申請も通りにくく、リボ・分割も条件が乏しい

・サポート対応の評判が悪く、有人チャットがつながりづらい

■高額決済は「カードの選び方」で決まる!

美容整形のような高額支払いをクレカで行うなら、限度額とポイントなどの還元率、そして追加カードを作るならば自分の生活スタイルとの相性が重要。

同系列カードで枠をムダにしたり、ポイント還元を取りこぼしたりしないよう(涙)、賢く選べば、クレカは最強の相棒。うまく活用して、幸せになるための支払いを、おトクにスマートにしていきましょう!

コメント